Η παγκόσμια ύφεση πανδημίας του 2020 είναι διαφορετική από τις προηγούμενες ύφεση του καπιταλισμού. Ο κύκλος της άνθησης και της ύφεσης στην καπιταλιστική παραγωγή και τις επενδύσεις συχνά προκαλείται από χρηματοπιστωτική κατάρρευση, είτε στο τραπεζικό σύστημα (όπως στη Μεγάλη Ύφεση του 2008-9) είτε στον κόσμο των αποθεμάτων και ομολόγων «εικονικού κεφαλαίου» (όπως το 1929 ή το 2001). Φυσικά, η υποκείμενη αιτία των τακτικών και επαναλαμβανόμενων υφέσεων βρίσκεται στις κινήσεις στην κερδοφορία του κεφαλαίου, όπως έχει τεθεί επίμονα σε αυτό το ιστολόγιο. Αυτός είναι η τελική αιτία. Ωστόσο, οι άμεσες αιτίες μπορεί να διαφέρουν. Και δεν είναι πάντα «χρηματοπιστωτικής» προέλευσης. Η πρώτη ταυτόχρονη διεθνής μεταπολεμική παγκόσμια ύφεση του 1974-5 προκλήθηκε από την απότομη αύξηση των τιμών του πετρελαίου μετά τον αραβοϊσραηλινό πόλεμο. Η διπλή ύφεση του 1980-2 είχε παρόμοιες ρίζες. Επίσης, η ύφεση του 1991-2 ακολούθησε τον «πόλεμο του Κόλπου» του 1990.

H μετάφραση του άρθρου έγινε από το https://guernicaeu.wordpress.com/

Η πανδημική ύφεση έχει επίσης διαφορετική άμεση αιτία. Κατά μία έννοια, αυτή η άνευ προηγουμένου παγκόσμια ύφεση, η οποία πλήττει το 97% των εθνών του κόσμου, ξεκίνησε λόγω ενός «εξωγενούς γεγονότος», της εξάπλωσης ενός θανατηφόρου ιού. Αλλά, όπως υποστηρίχθηκε από οικολόγους και σε αυτό το ιστολόγιο, η ταχεία ώθηση για κέρδη από καπιταλιστικές εταιρείες στην εξερεύνηση ορυκτών καυσίμων, την υλοτομία, την εξόρυξη και την αστική επέκταση χωρίς να ληφθεί υπόψη η φύση, δημιούργησε τις συνθήκες για την εμφάνιση μιας σειράς παθογόνων που είναι θανατηφόρα για το ανθρώπινο σώμα στο οποίο δεν είχε ανοσία. Υπό την έννοια αυτή, η ύφεση δεν ήταν «εξωγενής«.

Ωστόσο, η επακόλουθη ύφεση στην παγκόσμια παραγωγή, το εμπόριο, τις επενδύσεις και την απασχόληση δεν ξεκίνησε με κατάρρευση των χρηματοπιστωτικών αγορών ή των αγορών εμπορεύματος, η οποία στη συνέχεια οδήγησε σε κατάρρευση των επενδύσεων, της παραγωγής και της απασχόλησης. Ήταν το αντίθετο. Υπήρξε κατάρρευση της παραγωγής και του εμπορίου, η οποία επιβλήθηκε ή προωθήθηκε από τα lockdown για την αντιμετώπιση της πανδημίας, οδηγώντας στην συνέχεια σε τεράστια πτώση των εισοδημάτων, των δαπανών και του εμπορίου. Έτσι, η ύφεση ξεκίνησε με ένα «εξωγενές σοκ», μετά τα lockdown οδήγησαν σε «σοκ προσφοράς» και στη συνέχεια σε «σοκ ζήτησης».

Αλλά μέχρι στιγμής, δεν έχει υπάρξει «χρηματοπιστωτικό σοκ». Αντίθετα, οι αγορές μετοχών και ομολόγων των μεγάλων χωρών βρίσκονται σε πρωτοφανή επίπεδα. Ο λόγος είναι σαφής. Η απάντηση των βασικών εθνικών νομισματικών ιδρυμάτων και κυβερνήσεων ήταν να διοχετεύσουν τρισεκατομμύρια χρήματα/πιστώσεις στις οικονομίες τους για να ενισχύσουν τις τράπεζες, τις μεγάλες εταιρείες και τις μικρότερες. καθώς και τους μισθούς για εκατομμύρια ανέργους και/ή απολυμένους εργαζομένους. Το μέγεθος αυτής της «μεγάλης γενναιοδωρίας», που χρηματοδοτείται από την «εκτύπωση» χρημάτων από κεντρικές τράπεζες, είναι πρωτοφανές στην ιστορία του σύγχρονου καπιταλισμού.

Αυτό σημαίνει ότι, σε αντίθεση με την κατάσταση στην αρχή της Μεγάλης Ύφεσης, οι τράπεζες και τα μεγάλα χρηματοπιστωτικά ιδρύματα δεν πλησιάζουν καθόλου στην κατάρρευση. Οι τραπεζικοί ισολογισμοί είναι ισχυρότεροι από πριν από την πανδημία. Τα χρηματοπιστωτικά κέρδη έχουν αυξηθεί. Οι τραπεζικές καταθέσεις αυξήθηκαν καθώς οι κεντρικές τράπεζες αυξάνουν τα αποθέματα των εμπορικών τραπεζών και οι εταιρείες και τα νοικοκυριά συγκεντρώνουν μετρητά, δεδομένου ότι οι επενδύσεις έχουν σταματήσει και τα νοικοκυριά δαπανούν λιγότερα.

Σύμφωνα με τον ΟΟΣΑ, τα ποσοστά αποταμίευσης των νοικοκυριών αυξήθηκαν μεταξύ 10-20% κατά τη διάρκεια της πανδημίας. Οι καταθέσεις των νοικοκυριών στις τράπεζες έχουν εκτοξευτεί στα ύψη. Ομοίως, οι μετοχές σε μετρητά μη χρηματοπιστωτικών εταιρειών αυξήθηκαν καθώς οι εταιρείες λαμβάνουν φθηνά ή άτοκα κρατικά εγγυημένα δάνεια, ή οι μεγαλύτερες εταιρείες εκδίδουν ακόμα περισσότερα ομόλογα, που όλα ενθαρρύνονται και χρηματοδοτούνται από κυβερνητικά προγράμματα. Οι φόροι έχουν επίσης αναβληθεί, καθώς οι επιχειρήσεις μπαίνουν σε καθεστώς lockdown, συγκεντρώνοντας και πάλι ακόμα περισσότερα χρήματα. Οι αναβολές φόρων ισοδυναμούν με το 13% του ΑΕΠ στην Ιταλία και το 5% του ΑΕΠ στην Ιαπωνία, σύμφωνα με τον ΟΟΣΑ.

Πράγματι, τα τελευταία στοιχεία για τα εταιρικά κέρδη (3ο τρίμηνο 2020) στις ΗΠΑ παρουσίασαν απότομη αύξηση των κερδών, σχεδόν εξ ολοκλήρου οφειλόμενη κρατικά δάνεια και επιδοτήσεις που ενίσχυσαν τις ταμειακές ροές, καθώς και μείωση των φόρων επί των πωλήσεων και της παραγωγής, καθώς οι εταιρείες σταμάτησαν τις εμπορικές τους συναλλαγές. Τα εταιρικά κέρδη αυξήθηκαν κατά 495 δισεκατομμύρια δολάρια το τρίτο τρίμηνο, σε αντίθεση με τη μείωση κατά 209 δισεκατομμύρια δολάρια το δεύτερο τρίμηνο. Η κρατική στατιστική υπηρεσία εξηγεί: «Τα εταιρικά κέρδη και τα έσοδα των ιδιοκτητών ενισχύθηκαν εν μέρει από προβλέψεις από τα ομοσπονδιακά κυβερνητικά προγράμματα αντιμετώπισης πανδημιών, όπως το Πρόγραμμα Προστασίας Μισθού και φορολογικές πιστώσεις για τη διατήρηση των εργαζομένων και την άδεια ασθενείας με αποδοχές, που παρείχαν οικονομική στήριξη σε επιχειρήσεις που επηρεάστηκαν από την πανδημία τόσο στο δεύτερο όσο και στο τρίτο τρίμηνο». Έτσι, τα εταιρικά κέρδη διατηρήθηκαν με κυβερνητική παρέμβαση – εις βάρος πρωτοφανών επιπέδων δημοσιονομικών ελλειμμάτων και της αύξησης του δημόσιου χρέους.

Η ελπίδα τώρα είναι ότι, καθώς τα εμβόλια παραδίδονται και διανέμονται κατά τη διάρκεια του 2021 και τερματίζονται τα lockdown, η παγκόσμια οικονομία θα ανακάμψει και η συσσώρευση των αποταμιεύσεων των νοικοκυριών και των εταιρικών κερδών θα απελευθερωθεί, καθώς η ζήτηση «συσσωρευμένη» επανέρχεται στην καπιταλιστική οικονομία. Οι καταναλωτικές δαπάνες θα επιστρέψουν, οι άνθρωποι θα ξαναρχίσουν τα διεθνή ταξίδια και τον τουρισμό και θα πάνε σε μαζικές εκδηλώσειςm ενώ οι επιχειρήσεις θα ξεκινήσουν επενδυτικές δεσμεύσεις.

Ο ΟΟΣΑ είναι λιγότερο αισιόδοξος σχετικά με αυτό το σενάριο. Ανησυχεί για το γεγονός ότι μεγάλο μέρος της αύξησης των προσωπικών αποταμιεύσεων οφείλεται στους πλούσιους που τείνουν να δαπανούν λιγότερο ως ποσοστό του εισοδήματός τους (επειδή έχουν απλώς πάρα πολλά!). Το μέσο νοικοκυριό στις μεγάλες οικονομίες (και επίσης στις λιγότερο ανεπτυγμένες καπιταλιστικές οικονομίες) δεν έχει συσσωρεύσει αποταμιεύσεις. Αντιθέτως, έχει αυξήσει τα επίπεδα του χρέους του κατά τη διάρκεια της πανδημίας. Επιπλέον, με την πιθανή λήξη των μισθολογικών ελέγχων από την κυβέρνηση και άλλων ενισχύσεων κατά τη διάρκεια του 2021, η κατάσταση για το μέσο νοικοκυριό θα μπορούσε κάλλιστα να επιδεινωθεί. Αυτές οι ανισότητες ισχύουν και για τον τομέα των επιχειρήσεων. Ο ΟΟΣΑ εκτιμά ότι το μεγαλύτερο μέρος της κρατικής ενίσχυσης για δάνεια και επιδοτήσεις έχει διατεθεί στις μεγαλύτερες επιχειρήσεις, ιδίως στον τομέα της τεχνολογίας, έναν τομέα που πλήττεται λιγότερο από την ύφεση.

Επομένως, αυτό είναι το πιθανό σημείο για να αναζητήσουμε το τρίτο σκέλος της πανδημικής ύφεσης – μια χρηματοπιστωτική κρίση και οικονομική κατάρρευση όταν οι εταιρείες, ιδιαίτερα οι μικρές και μεσαίες επιχειρήσεις, χρεοκοπήσουν καθώς εξατμίζεται η κρατική στήριξη, τα έσοδα από τις πωλήσεις παραμένουν χαμηλά και το χρέος και το μισθολογικό κόστος θα αυξάνονται.

Το Ινστιτούτο Διεθνών Οικονομικών (IIF) ανέφερε πρόσφατα ότι ο λόγος του παγκόσμιου χρέους προς το ακαθάριστο εγχώριο προϊόν θα αυξηθεί από 320% το 2019 σε 365% το 2020. Το IIF καταλήγει ξεκάθαρα: «περισσότερο χρέος, περισσότερα προβλήματα». Όπως το έθεσε ο Martin Wolf στο FT: «Οι χρηματοοικονομικές αγορές αγνόησαν αυτές τις προειδοποιήσεις. Οι παγκόσμιες μετοχές έχουν φτάσει σε νέα υψηλά επίπεδα και οι πιστωτικές διαφορές έχουν μειωθεί, λες και το ακραίο χρέος να αποτελεί καλή, όχι κακή, οικονομική ανάπτυξη».

Όπως έχει αναφερθεί και στο παρελθόν, ακόμη και πριν από την εμφάνιση της πανδημίας το εταιρικό χρέος ήταν επίπεδα ρεκόρ, είτε υπολογίζεται με βάση το ετήσιο ΑΕΠ, είτε με βάση την καθαρή θέση των εταιρικών περιουσιακών στοιχείων που είναι ίσως πιο σχετικό για πιθανή χρεοκοπία, .

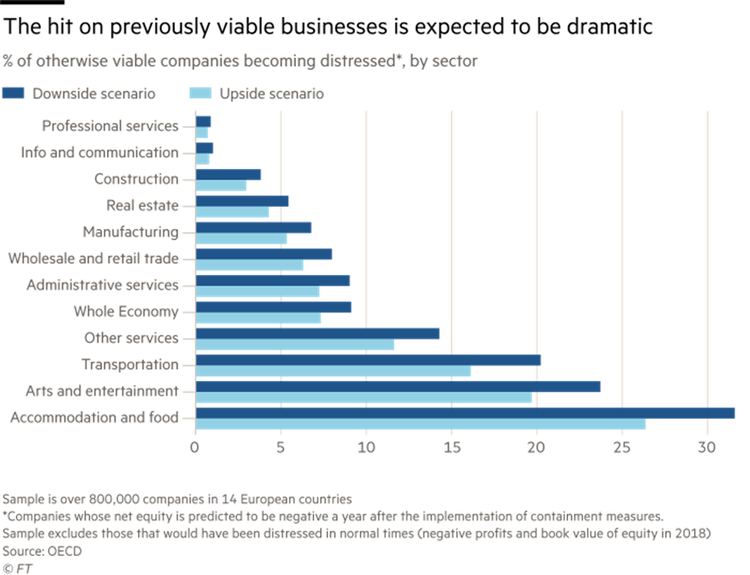

Ο ΟΟΣΑ εκτιμά ότι εάν τα εταιρικά κέρδη μειωθούν κατακόρυφα το 2021, καθώς οι κυβερνήσεις αποσύρουν την οικονομική στήριξη, πολλές επιχειρήσεις ενδέχεται να «αναστατωθούν».

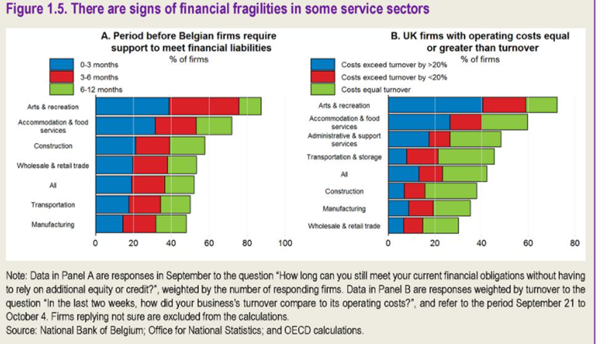

Ήδη, ο αριθμός των λεγόμενων «εταιρειών ζόμπι», εκείνων που δεν αποκομίζουν αρκετά κέρδη για να καλύψουν τους τόκους από τα εκκρεμή χρέη τους, έχει αυξηθεί σημαντικά. Ο ΟΟΣΑ σημειώνει ότι το ένα πέμπτο των επιχειρήσεων στο Βέλγιο, για παράδειγμα, δεν μπορούσαν να καλύψουν τις χρηματοοικονομικές υποχρεώσεις τους για περισσότερο από τρεις μήνες χωρίς να αναλάβουν μεγαλύτερο χρέος ή να λάβουν εισφορά κεφαλαίου. Η αναλογία αυτή ήταν πολύ μεγαλύτερη σε ορισμένους τομείς όπως η στέγαση, οι εκδηλώσεις και ο ελεύθερος χρόνος.

Ο ΟΟΣΑ καταλήγει στο συμπέρασμα ότι «οι ανησυχίες για τη χρηματοπιστωτική σταθερότητα είναι πιθανό να επανεμφανιστούν», καθώς η ταχεία συσσώρευση χρέους στο δημόσιο τομέα και τον εταιρικό τομέα θα μπορούσε σύντομα να οδηγήσει σε «ανησυχίες φερεγγυότητας σε μεγάλο αριθμό εταιρειών».Οι εταιρικές αθετήσεις χρέους σε ομόλογα ασθενέστερων εταιρειών θα μπορούσαν να διπλασιαστούν το 2021, λέει ο ΟΟΣΑ, ιδιαίτερα σε «τομείς που έχουν πληγεί σκληρά όπως οι αεροπορικές εταιρείες, τα ξενοδοχεία και η αυτοκινητοβιομηχανία.» Οι πτωχεύσεις σε μικρές εταιρείες θα μπορούσαν να διπλασιαστούν το 2021. Οι πτωχεύσεις επιχειρήσεις μεσαίου μεγέθους στους τομείς του λιανικού εμπορίου, του ελεύθερου χρόνου και της εμπορικής ιδιοκτησίας είναι ιδιαίτερα πιθανές.

Αυτό το σενάριο ισχύει ακόμη περισσότερο στις αποκαλούμενες αναδυόμενες οικονομίες. Πράγματι, ακόμη και στην Κίνα, όπου η οικονομία στο σύνολό της σημειώνει την ταχύτερη ανάκαμψη παγκοσμίως, μια σειρά εταιρειών με βαριά χρέη αρχίζουν να αθετούν τις πληρωμές ομολόγων τους, θέτοντας την κυβέρνηση σε δίλημμα. Θα πρέπει να σώσει αυτές τις εταιρείες (ορισμένες από τις οποίες είναι κρατικές επιχειρήσεις τοπικής αυτοδιοίκησης) ή θα πρέπει να τις αφήσει να πτωχεύσουν, προκειμένου να μειωθεί το συνολικό βάρος του χρέους στην οικονομία; Αυτό δεν θα οδηγήσει σε μεγάλη οικονομική κατάρρευση ή κατάρρευση της κινεζικής ανάκαμψης, διότι η κυβέρνηση έχει τεράστια αποθέματα και μπορεί να αντλήσει από τις τεράστιες οικονομίες των νοικοκυριών του κινεζικού λαού, που κατατίθενται κυρίως στις κρατικές τράπεζες, σε αντίθεση με άλλες μεγάλες οικονομίες. Αλλά τα προβλήματα μιας σειράς κινεζικών υπερχρεωμένων εταιρειών είναι ένας προάγγελος αυτού που θα μπορούσε να είναι ένα «τσουνάμι χρέους» σε πολλούς εταιρικούς τομείς αλλού κατά τη διάρκεια του 2021.

Πολλά εξαρτώνται από το αν ο τομέας των επιχειρήσεων μπορεί να σταθεί στα πόδια του το 2021, καθώς εξαφανίζονται οι κρατικές επιδοτήσεις. Ακόμη και αν το κόστος των τόκων επί του υφιστάμενου χρέους παραμείνει χαμηλό, αν τα εταιρικά κέρδη δεν αυξηθούν αλλά αντίθετα σημειώσουν πτώση το 2021, τότε ο ΟΟΣΑ εκτιμά ότι πάνω από το 30% των εταιρειών παγκοσμίως θα μπορούσαν να «κλυδωνιστούν» και να αντιμετωπίσουν πτώχευση. Και σε τελική ανάλυση, οι εταιρείες δεν θα αυξήσουν τις επενδύσεις τους και δεν προβούν σε καμία ενέργεια. Ο ΟΟΣΑ εκτιμά ότι υπάρχει κίνδυνος «προεξοχής χρέους» που θα μείωνε την ανάπτυξη των επιχειρηματικών επενδύσεων κατά 2% σε σύγκριση με τον μακροπρόθεσμο μέσο όρο πριν από την πανδημία.

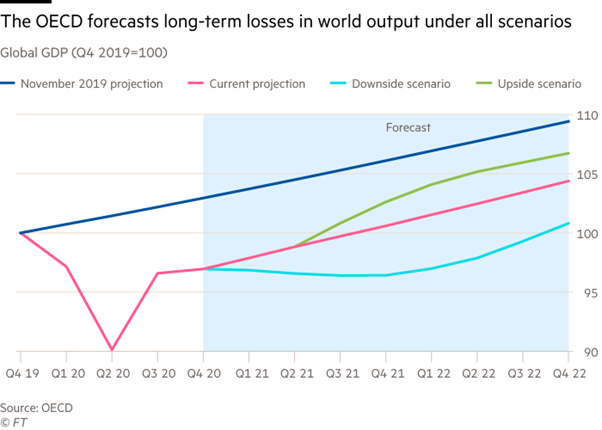

Έτσι, ακόμη και αν δεν υπάρχει τσουνάμι χρέους και οικονομική κατάρρευση από ένα κύμα εταιρικών πτωχεύσεων, η ανάκαμψη στις περισσότερες καπιταλιστικές οικονομίες είναι πιθανό να είναι πολύ αδύναμη. Ο ΟΟΣΑ στην τελευταία του πρόβλεψη για την παγκόσμια οικονομία αναφέρεται σε ένα «λαμπρότερο μέλλον» το 2021, καθώς τα εμβόλια COVID διανέμονται. Ωστόσο, σύμφωνα με τις προβλέψεις του, οι περισσότερες οικονομίες στον κόσμο δεν πρόκειται να ανακτήσουν τις απώλειες παραγωγής που υπέστησαν το 2020. Μέχρι το τέλος του 2021, μόνο λίγες οικονομίες θα έχουν σημειώσει κάποια αύξηση του πραγματικού ΑΕΠ τα δύο χρόνια από το τέλος του 2019.

Η ηγετική οικονομία σε αυτό το μέτρο θα είναι η Κίνα με περίπου 10%. ακολουθούμενη από τη Νότια Κορέα και την Ινδονησία. Η αύξηση του ΑΕΠ στις χώρες αυτές οδηγεί σε μέση αύξηση του παγκόσμιου ΑΕΠ κατά τη διάρκεια των δύο ετών. Ωστόσο, η Κίνα θα συμβάλει κατά το ένα τρίτο της αύξησης του πραγματικού ΑΕΠ μέχρι το τέλος του 2021. Οι προηγμένες καπιταλιστικές οικονομίες της G7 δεν θα έχουν καθόλου πραγματική αύξηση του ΑΕΠ (ΗΠΑ) ή θα έχουν συρρικνωθεί κατά 3-5% έως το τέλος του 2021 (Ευρώπη και Ιαπωνία), με το Ηνωμένο Βασίλειο να έχει τις χειρότερες επιδόσεις στο -6,4%. Και μεγάλες οικονομίες της G20 όπως η Ινδία και η Βραζιλία θα έχουν σημειώσει σημαντική μείωση.

Ο ΟΟΣΑ αναμένει «σταδιακή αλλά άνιση ανάκαμψη». Και αυτό προϋποθέτει τα καλύτερα νέα για την επίδραση του εμβολίου κατά του COVID-19. Ακόμη και τότε, με το ΑΕΠ της παγκόσμιας οικονομίας να αναμένεται να επανέλθει στο προ-πανδημικό του επίπεδο μέχρι το τέλος του 2021, δεν θα προλάβει το σημείο στο οποίο θα είχε φτάσει το παγκόσμιο ΑΕΠ χωρίς την πανδημική ύφεση (αφήνοντας ένα χάσμα περίπου 6% του ΑΕΠ). Η πορεία της «αρνητικής τετραγωνική ρίζα» της Μακράς Ύφεσης φαίνεται να συνεχίζεται.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου